税額控除 - 2(住宅借入金等特別税額控除・寄附金税額控除)

- 公開日:

- 更新日:

住宅借入金等特別税額控除(住宅ローン控除)

平成21年から令和7年までの間に居住し、所得税の住宅ローン減税制度(住宅借入金等特別控除)を受けた方で、所得税において控除しきれなかった金額がある場合は、翌年度の個人住民税において住宅ローン控除が適用されます。

※住宅ローン控除の拡充について

令和元年10月1日の消費税率の引上げに伴い、消費税率10%が適用される住宅取得について、住宅ローン控除の控除期間が3年延長され、現行10年間から13年間に変更されます。対象となるのは、令和元年10月1日から令和2年12月31日までの間に居住の用に供した場合に適用されます。

延長した分の11年目以降の3年間については控除額の上限が設定されて、各年において

- 住宅ローン年末残高の1%

- 建物購入価格の2/3%

を比較していずれか少ない金額を税額控除することができます。

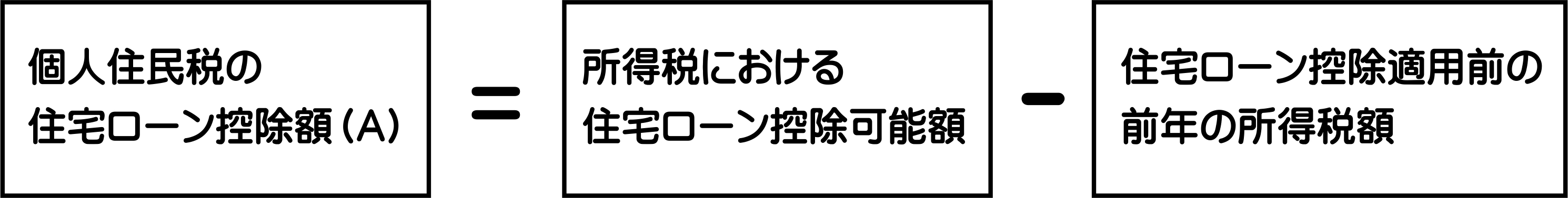

控除額の計算方法

上記の式で算出された控除額が、「前年分の所得税の課税総所得金額等の5%(97,500円を限度)(B)」を超えた場合には、控除額は(B)の金額になります。

ただし、居住年が平成26年から令和3年までであって、当該住宅の取得等が特定取得*3又は特別特定取得*4である場合には、上記の式で算出された控除額が、「前年分の所得税の課税総所得金額等の7%(136,500円を限度)(C)」を超えた場合には、控除額は(C)の金額になります。

*3 「特定取得」とは、住宅の取得等の対価の額又は費用の額に含まれる消費税額等(消費税額及び地方消費税額の合計額)が、8%又は10%の税率により課されるべき消費税額等である場合におけるその住宅の取得等をいいます。

*4 「特別特定取得」とは、住宅の取得等の対価の額又は費用の額に含まれる消費税額等(消費税額及び地方消費税額の合計額)が10%の税率により課されるべき消費税額等である場合におけるその住宅の取得等をいいます。

寄附金税額控除

次のいずれかに該当する寄附金がある場合には、一定の額が税額から控除されます。

- 地方公共団体に対する寄附金

- 住所地の都道府県共同募金会に対する寄附金で総務大臣の承認等を受けたもの

- 住所地の日本赤十字社支部に対する寄附金で総務大臣の承認等を受けたもの

- 神奈川県又は川崎市の条例により指定する寄附金(川崎市が指定する寄附金は下記「個人市民税からの寄附金税額控除の対象となる法人など」をご確認ください。)

- 寄附金額が2,000円を超える部分について税額控除されます。

- 東日本大震災に係る義援金などの被災地義援金を日本赤十字社、中央共同募金、日本政府などに寄附した場合は、「1」に該当する寄附金として控除を受けることができます。

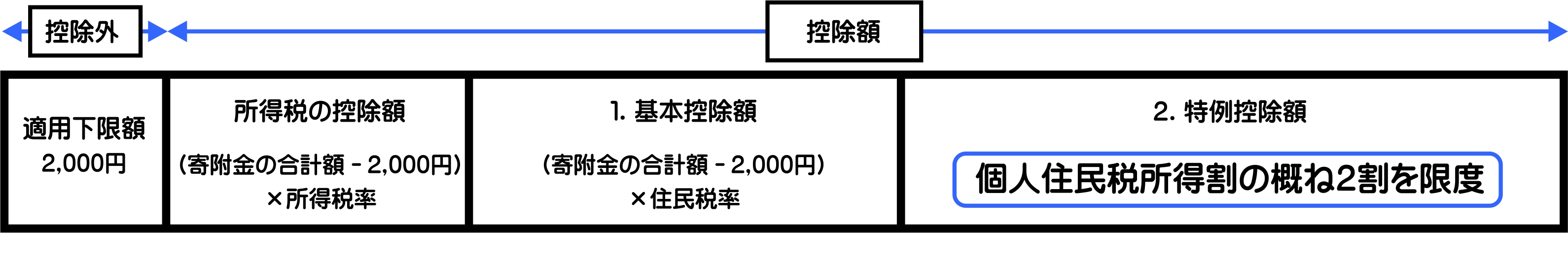

控除額の計算方法

以下の「1」と「2」の合計額が住民税の税額控除となります。

1. 基本控除額

市民税控除相当額=(寄附金の合計額-2,000円)×8%

県民税控除相当額=(寄附金の合計額-2,000円)×2%

寄附金の合計額は総所得金額等の30%が限度額となります。

2. 特例控除額

控除額=(地方公共団体等への寄附金の合計額-2,000円) ×{90%-(次の表に定める割合×1.021(復興特別所得税分))}

市民税控除相当額=控除額×4/5

県民税控除相当額=控除額×1/5

| 課税総所得金額-人的控除差額 | 割合 |

| 1,950,000円以下 | 5% |

| 1,950,000円超え3,300,000円以下 | 10% |

| 3,300,000円超え6,950,000円以下 | 20% |

| 6,950,000円超え9,000,000円以下 | 23% |

| 9,000,000円超え18,000,000円以下 | 33% |

| 18,000,000円超え40,000,000円以下 | 40% |

| 40,000,000円超 | 45% |

・課税退職所得、課税山林所得、土地・建物・株式等の譲渡による所得など分離課税が適用される所得を有する方で、課税総所得金額を有しない方、または人的控除額の差額 の合計が課税総所得金額を上回る方は、適用される割合が異なります。

・特例控除の限度額は、個人住民税所得割の20%になります。

・具体的な計算方法についてはこちら(寄附金税額控除の計算方法(令和3年度以降))(PDF形式,58.60KB)をご覧ください。

復興特別所得税の創設に伴い、平成26年度から令和20年度までの寄附金税額控除の算定において、復興特別所得税2.1%に対応する率を減ずる調整が行われます(所得税と住民税の控除の合計額に変更ありません。)。

適用を受けるには申告が必要です。

所得税及び市民税・県民税で控除を受けようとする方

寄附を行った先の団体が発行した領収証書を添付又は提示し、税務署へ確定申告してください。

市民税・県民税のみ控除を受ける方

市民税・県民税の申告又は市民税・県民税寄附金税額控除申告書にてお近くの市税事務所・市税分室へ申告してください。

ふるさと納税ワンストップ特例制度をご利用の方は…

制度の詳細はこちら「ふるさと納税手続きが簡素化されます~ワンストップ特例~(PDF形式,180.68KB)」をご覧ください。

「寄附金税額控除に係る申告特例申請書」に必要事項を記載の上、寄附の手続きを行った窓口に申請してください。

また、申請後、申請内容(住所、氏名、生年月日)を変更又は訂正する場合は、寄附した年の翌年1月10日までに「寄附金税額控除に係る申告特例申請事項変更届出書」に必要事項を記載の上、当該申請をした寄附先へ届け出てください。

なお、令和元年6月1日からは総務大臣の指定を受けた団体に限られます。

ふるさと納税の対象となる地方団体は、総務省のふるさと納税ポータルサイトで確認することができます。

「ふるさと納税に係る指定制度について」(総務省)

外部リンク

このほか外国税額控除、配当割額控除、株式等譲渡所得割控除がありますが、詳しい内容は、お住まいの区を担当する市税事務所市民税課市民税係・市税分室市民税担当へお問い合わせください。

コンテンツ番号17235

くらし・総合

くらし・総合 こども・子育て

こども・子育て 魅力・イベント

魅力・イベント 事業者

事業者 市政情報

市政情報 防災・防犯・安全

防災・防犯・安全